Kapitalvinstskatt

Efter en lyckad affär där du går med vinst, exempelvis vid försäljningen av en bostad, behöver du betala kapitalvinstskatt. Men vad är kapitalvinstskatt och hur beräknas den?

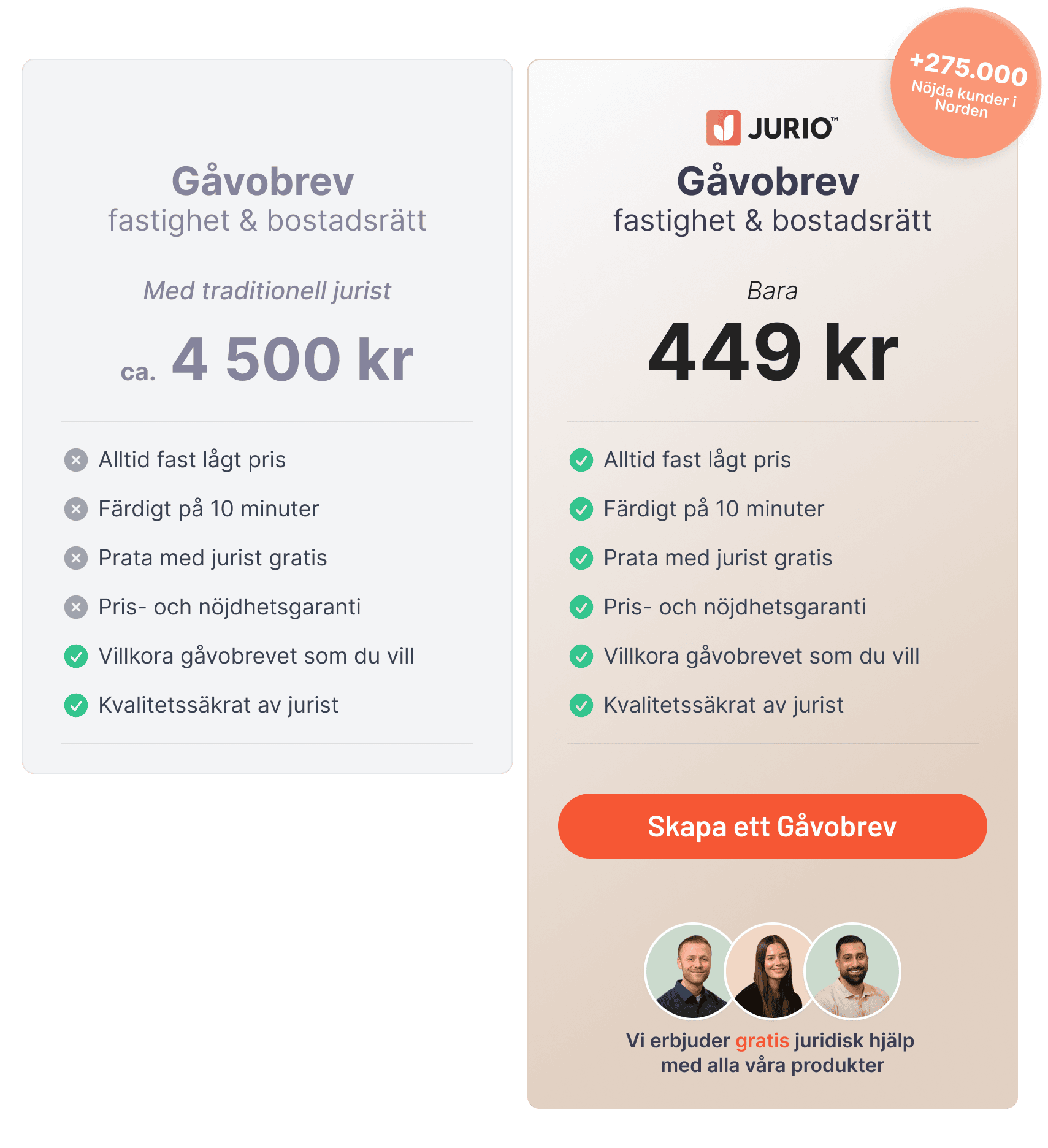

Bara 449:-

Inkl. moms

Spara 3 900 kr

Jämfört med traditionell jurist

10 min.

I uppskattad tid

100% nöjdhetsgaranti eller pengarna tillbaka

Gåvobrev – Bostad

För fastighet och bostadsrätt

Skräddarsytt för din situation

Kvalitetssäkrat av jurist

Ange upp till fyra gåvotagare

Gör gåvan till enskild egendom

Guidning genom hela processen

100% nöjdhetsgaranti eller pengarna tillbaka*

Jurio används av över 275 000 företag, egenföretagare och privatpersoner i Norden!

Bara 449:-

Inkl. moms

Spara 3 900 kr

Jämfört med traditionell jurist

10 min.

I uppskattad tid

Gåvobrev – Bostad

För fastighet och bostadsrätt

Skräddarsytt för din situation

Kvalitetssäkrat av jurist

Ange upp till fyra gåvotagare

Gör gåvan till enskild egendom

Guidning genom hela processen

100% nöjdhetsgaranti eller pengarna tillbaka*

Vad är kapitalvinstskatt?

Kapitalvinst är den vinst du gör vid avyttring av tillgångar. Med avyttring menas försäljning, byte eller annan form av överlåtelse, kanske av en bostad eller aktier. När du gjort en kapitalvinst ska du också betala kapitalvinstskatt. Vanligtvis liger den på 30% av kapitalvinsten, men det finns vissa undantag.

Se hur Jurio funkar! Artikeln fortsätter under videon

Räkna ut kapitalvinsten

Kapitalvinst beräknas genom att ta försäljningspriset minus omkostnadsbeloppet och andra utgifter för försäljningen, såsom mäklararvode vid bostadsförsäljning. Omkostnadsbelopp är anskaffningskostnaden från när du först köpte tillgången samt eventuella förbättringskostnader från de senaste fem åren. Förbättringskostnader uppstår när du betalar för att öka tillgångens värde, till exempel genom en renovering. Vid försäljningen av en sommarstuga är kapitalvinsten alltså de pengar du har tjänat efter att du räknat bort summan du själv köpte stugan för, vissa renoveringskostnader samt det du betalat till en eventuell mäklare.

Vad är inte kapitalvinst?

All vinst genererar inte kapitalvinstskatt. Till exempel räknas inte hyresinkomster eller aktieutdelningar som kapitalvinster. Det beror på att du fortfarande har kvar tillgången och alltså inte har gjort någon avyttring. Först vid försäljning av aktierna ska du betala kapitalvinstskatt.

Du som tar emot en gåva ska inte betala någon kapitalvinstskatt. Detsamma gäller för dig som ger bort något i gåva eftersom du inte går med vinst. Att däremot ta emot en ersättning för gåvan, till exempel genom att sälja en fastighet till ett pris under marknadsvärdet, kan i vissa fall leda till att du behöver betala viss kapitalvinstskatt. Läs mer om skatt vid gåva av fastighet här, och mer om skatt vid gåva av bostadsrätt här.

För aktier, fonder och andra värdepapper kan beskattningen se annorlunda ut beroende på vilket sparsätt du väljer. Ett ISK (Investeringssparkonto) har exempelvis en schablonskatt, vilket innebär att du inte behöver betala kapitalvinstskatt varje gång du säljer ett värdepapper.

Något som kanske är självklart, är att det du beskattar på din lön är inte heller kapitalvinstskatt. Det är istället skatt på tjänst.

Kapitalvinst på privatbostäder

Vid försäljning av privatbostäder gäller särskilda regler för att beräkna kapitalvinstskatt. Vid en sådan försäljning använder man sig av den så kallade 22/30-metoden. Det betyder att skatten beräknas genom att multiplicera vinsten med 22/30 och sedan beräknas 30% av den produkten. I slutändan resulterar det i en kapitalvinstskatt på 22%, det vill säga mindre skatt än den vanliga 30%-satsen.

Exempel

För 10 år sedan köpte Elsa en fastighet för 1 miljon kronor. 5 år senare gjorde hon en renovering av fastigheten som kostade henne totalt 200 000 kronor. När det 3 år senare är dags för Elsa att sälja fastigheten säljs den för 3 miljoner kronor. Elsa undrar hur mycket hon kommer behöva betala i kapitalvinstskatt.

Elsas kapitalvinst beräknas genom att ta försäljningspriset minus omkostnadsbeloppet och andra utgifter för försäljningen, det vill säga: